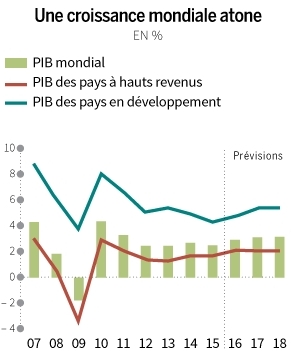

Depuis le début des années 80’ un ralentissement du rythme de croissance est observé aux États-Unis, au Japon et particulièrement en Europe. Certes, la vague technologique des années 90’, la bulle immobilière des années 2000 et le recours excessif à l’endettement gonflent de manière artificielle la croissance observée. Après la récession de 2008-2009, la plupart des pays industrialisés ont expérimenté une croissance très inégale, nettement inférieure à la trajectoire prévisible d’avant crise. La reprise tarde à venir partout. Seuls les pays émergents et la Chine, grâce à des interventions massives de l’État, maintiennent leur lancée et continuent de jouer le rôle de moteur de la croissance mondiale jusqu’à la mi-2014. Le retournement de la situation en Chine et la contraction consécutive des économies émergentes changent la donne. Depuis lors, le FMI et la Banque Mondiale ne cessent de réviser à la baisse les taux de croissance. Deux écoles de pensée sont présentes pour rendre compte de cette situation.

Pour les tenants de la vision post-keynésienne, tel Paul Krugman[1], les dégâts de la crise financière de 2008 sont majeurs. Seules des politiques budgétaires et monétaires radicales pourraient nous remettre sur le sentier d’une reprise globale. Pour les plus pessimistes, dont le représentant le plus notoire est Robert J. Gordon[2], les progrès techniques, enregistrés depuis trente-cinq ans ne permettent plus de soutenir des taux de croissance supérieurs à 2,5%, au lieu des 5% antérieurement. Les pays industrialisés risquent fort de glisser, à long terme, dans une période caractérisée par un chômage élevé et une croissance faible, à la manière de celle vécue par le Japon depuis les années 90. Le spectre de la stagnation séculaire est de plus en plus envisagé par un nombre croissant de théoriciens et d’observateurs de la scène économique mondiale.

Pour sortir l’économie des pays industrialisés de la crise financière de 2008, la Réserve fédérale américaine, suivie des principales banques centrales, a adopté des politiques monétaires très laxistes, fixant les taux d’intérêts à des niveaux proches de zéro et injectant des liquidités énormes en procédant à un rachat mensuel d’obligations[3] et d’autres actifs financiers auprès des banques. C’est le fameux quantitative easing, en l’absence duquel le système financier mondial se serait écroulé. Sept années plus tard, la perspective d’un ralentissement de cet apport de liquidité panique les marchés. Cependant, malgré ces politiques très accommodantes, la reprise de la production et de l’emploi reste décevante. Nous serions tombés dans une trappe de liquidité. Cette situation est caractérisée par la présence simultanée de taux d’intérêts bas, des taux d’épargne élevés, accompagnés d’un niveau d’investissements insuffisants. À ces conditions, la politique monétaire perd graduellement de son efficacité, devient presque inopérante. Les corporations refusent d’investir, d’accroître leurs capacités productives, prétextant une faiblesse de la demande et un retour insuffisant sur l’investissement. Ils contribuent ainsi davantage à la baisse de la production et des revenus. L’essentiel des fonds propres ou empruntés servant d’abord à constituer des réserves de liquidités conservées à des fins de spéculations ou de précautions.

Paradoxalement, pour équilibrer une épargne mondiale surabondante[4] et un investissement[5] à la traine, il aurait même fallu un taux d’intérêt négatif ou un taux d’inflation supérieur à 3% ou 4%, le taux d’intérêt réel étant égal au taux d’intérêt auquel a été soustrait le taux d’inflation. Mais, aucun pays n’a réussi à ce jour à relancer l’inflation, pas même la Banque Centrale du Japon, malgré ses tentatives répétées. La tendance générale serait plutôt déflationniste, aggravée, depuis juin 2014, par la baisse brutale du prix des produits de base et du cours du pétrole.

Les balances courantes[6] excédentaires dégagées par un certain nombre de pays d’Asie de l’est, dont la Chine, et de quelques pays producteurs de pétrole, ou exportateurs nets comme l’Allemagne, auraient plutôt permis à d’autres pays, comme les États-Unis ou l’Espagne, entre autres, de recourir à un endettement élevé, déversé principalement dans le secteur technologique ou immobilier et alimentant du même coup la spéculation dans ces secteurs. Face à l’insuffisance de la Demande globale et à la baisse des investissements productifs, les bulles spéculatives entretiennent l’illusion d’un regain d’activité. Elles engloutissent l’excès d’épargne et alimentent l’endettement global sans pour autant redémarrer la production.

La trappe de liquidité n’explique pas à elle seule la vraisemblance d’une stagnation durable, des facteurs structurels profonds agissent dans la plupart des pays industrialisés. Deux éléments fondamentaux se retrouvent à la base de toute croissance économique. C’est d’abord le rythme annuel de progression de la main d’œuvre active. Il est passé en l’espace de quelques décennies de 2,2% à près de 0,2% réduisant de moitié le régime de croissance observé. C’est le cas, par exemple, du Japon et de l’Allemagne, qui enregistrent un vieillissement accéléré[7] de leur population et une demande intérieure pour une multitude de besoins qui se contracte. La baisse des niveaux de consommation ne justifie plus la même intensité d’investissements. C’est ensuite la chute de la productivité des facteurs. Selon la thèse défendue par R. J. Gordon, les innovations technologiques des quarante dernières années créent moins d’opportunités de croissance, de transformations de modes de vie, que celles connues durant la révolution industrielle d’avant 1970. Les moteurs à explosion interne, l’électricité, les moteurs électriques, l’automobile, l’avion à réaction, ont généré plus d’emplois et de prospérité que la révolution numérique qui n’a affecté tout compte fait qu’une faible partie du PIB[8]. La faible progression des revenus réels depuis trois décennies n’est pas étrangère à cette stagnation de la productivité.

D’autres facteurs secondaires renforcent l’avènement d’une période de stagnation séculaire. Le rattrapage exceptionnel de la Chine et d’autres pays émergents ne peut se reproduire indéfiniment. Les progrès enregistrés dans le secteur secondaire et dans l’agriculture ont permis à une classe moyenne d’améliorer de manière spectaculaire son niveau de vie grâce à des investissements massifs dans la mécanisation de la production. L’étape à venir sera orientée davantage sur les services, et donc moins propice à enregistrer de tels gains de productivité. La réorganisation de l’économie chinoise, la réduction des investissements productifs, la diminution des échanges avec les pays de l’Asie de l’est, annoncent une longue période de croissance modérée[9].

À son tour, la montée des inégalités de revenus et de patrimoines au niveau mondial affaiblit considérablement les capacités de dépenser de la classe moyenne, par ailleurs lourdement endettée. Toute relance de la consommation, préalable à une injection d’investissements, a des probabilités restreintes, limitant encore davantage la productivité et donc la croissance.

À supposer qu’une stagnation de longue durée se profile à l’horizon, la question centrale est de savoir quelle sera la meilleure voie pour une sortie de crise. Pour un bon nombre d’économistes post-keynésiens, tout excès d’épargne non utilisée est un gaspillage de ressources. Si le secteur privé refuse d’investir les liquidités dont il dispose, l’État devrait s’engager dans des déficits record et profiter des taux d’intérêts très bas tout en procédant à une refonte de la fiscalité pour assurer une distribution de revenus moins disparate. Les néo-conservateurs préfèrent s’accommoder d’une période de croissance modérée dans l’attente de nouvelles technologies innovantes sur lesquelles on ne peut agir.

Armand Sebbag

Professeur d’économie au Collège Jean-de-Brébeuf

[1] Nobel d’économie en 2008 et critique virulent des politiques conservatrices de G.W. Bush et particulièrement de la montée des inégalités.

[2] Économiste de l’Université Northwestern, The Rise and Fall of American Growth, Princeton Press.2016

[3] L’actif de la Fed est passé en 7 ans de 1000 milliards à plus de 4 500 milliards. À l’instar des autres banques centrales, la Fed fait marcher la planche à billets à des niveaux record, permettant aux banques commerciales de regorger de liquidités qu’elles prêtent avec parcimonie à leurs clients, l’essentiel allant aux réserves excédentaires au lieu de prêts aux individus et aux entreprises.

[4] C’est l’ancien Président de la Réserve fédérale américaine (Fed), Ben Bernanke qui a le premier utilisé « global saving glut » pour exprimer le déséquilibre global entre l’épargne et l’investissement productif.

[5]Les grandes corporations américaines, selon Standard and Poor’s, dorment sur des montagnes de liquidités qu’elles refusent d’investir. Apple dispose de 180 milliards $, Microsoft de 101 milliards $ ….

[6] La Balance courante tient compte à la fois du mouvement des marchandises, des services, des intérêts et revenus de placements et des transferts. Un surplus à la Balance courante rend possible une sortie des capitaux pour l’acquisition d’actions et d’obligations ou d’investissements directs à l’étranger.

[7]Ce n’est pas fortuit que l’état chinois ait autorisé de passer de un à deux enfants par famille.

[8] On estime entre 7 et 8% du PIB le poids des secteurs liés aux technologies de l’information et aux divertissements.

[9] Après avoir connu 35 ans de modernisation avec des centaines de millions de paysans migrant vers les villes, la Chine voit son taux de croissance chuter à 6,5%, certains évoquent 4% ou moins.

1 comment